Le marché de la pierre-papier traverse une phase de mutation profonde, et la publication du bulletin trimestriel du dernier trimestre 2025 de la SCPI Allianz Pierre offre une perspective fascinante sur la résilience des grands acteurs institutionnels. Dans un environnement économique qui demeure marqué par une certaine prudence des investisseurs, cette SCPI gérée par Allianz Immovalor démontre sa capacité à maintenir un cap stratégique clair. Entre une activité locative qui ne faiblit pas et une gestion rigoureuse de son parc immobilier, le véhicule affiche une solidité structurelle qui rassure ses associés.

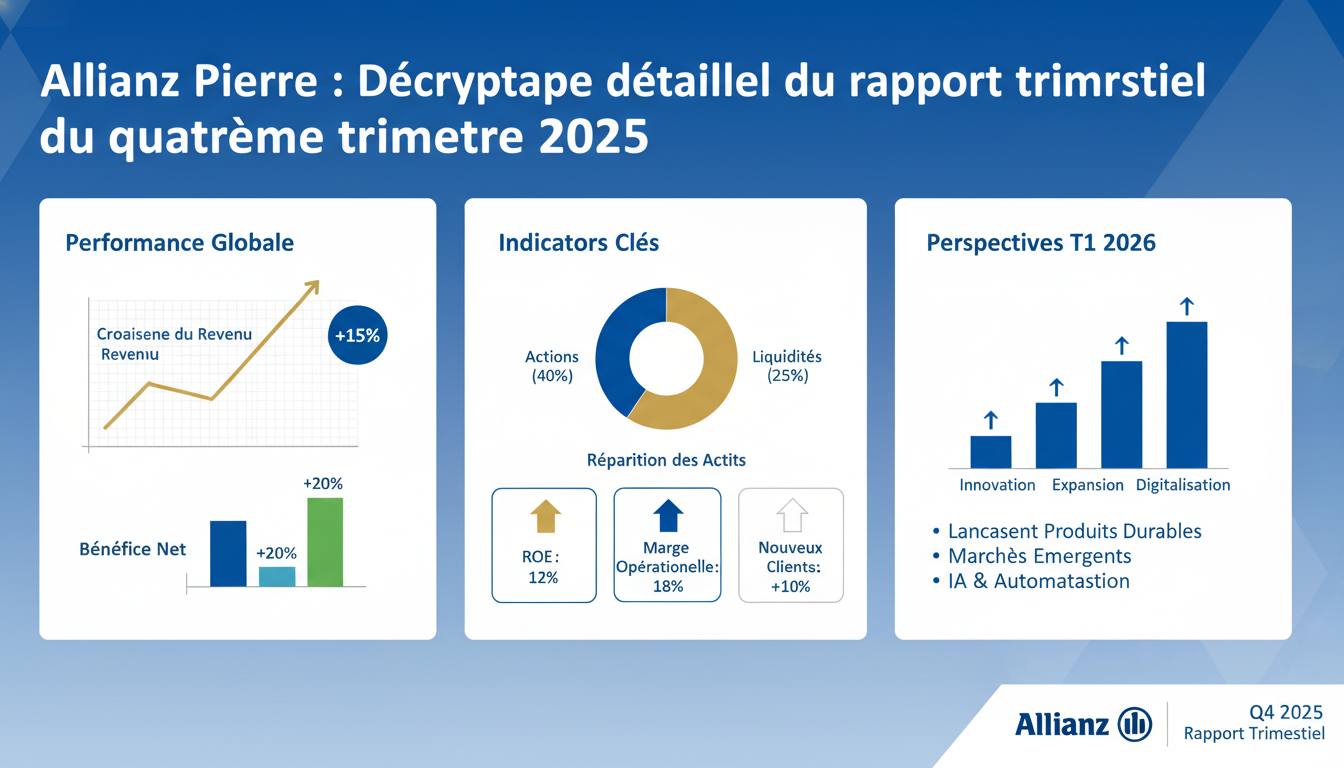

Ce rapport trimestriel de fin d’année met en lumière une performance financière de 4,00 %, un chiffre qui illustre parfaitement l’équilibre trouvé entre la distribution immédiate de revenus et la préservation de la valeur à long terme dans un secteur en pleine redéfinition. Cette analyse complète permet de décrypter les mécanismes qui soutiennent une telle capitalisation de 1,63 milliard d’euros. Alors que l’année 2026 s’ouvre sur de nouveaux défis, Allianz Pierre semble avoir anticipé les secousses en opérant des arbitrages stratégiques vers des zones de forte centralité comme Paris.

L’investisseur moderne, en quête de visibilité, trouvera dans ce bilan des indicateurs précieux sur la santé du bureau en France. La gestion dynamique opérée par Allianz Immovalor ne se contente pas de collecter des loyers ; elle transforme activement le patrimoine pour l’adapter aux nouveaux usages du travail et aux exigences environnementales croissantes. Pour naviguer dans ces données complexes, il est souvent judicieux de s’appuyer sur des outils d’aide à la décision. Allianz Pierre n’est pas seulement un géant de la pierre-papier ; c’est un laboratoire de la résilience immobilière qui prouve que même dans un climat de taux volatils, la rigueur institutionnelle finit par payer pour un investissement immobilier réfléchi.

Allianz Pierre : Performance Financière et Distribution de Dividendes au Quatrième Trimestre 2025 💰

L’année 2025 se clôture sur une note de stabilité remarquable pour Allianz Pierre, affichant une performance trimestrielle de 4,00 %. Ce chiffre, loin d’être le fruit du hasard, est le résultat d’une ingénierie financière qui ferait pâlir d’envie bien des gestionnaires de fonds dans un marché toujours volatil. Pour maintenir ce niveau de dividendes, la société de gestion Allianz Immovalor a fait preuve d’une agilité hors pair, intégrant un prélèvement stratégique de 1,38 % sur la réserve de plus-values. Cette technique, parfaitement maîtrisée, permet de lisser les revenus versés aux 25 422 associés, évitant ainsi les « coups de tabac » financiers que certains petits porteurs redoutent tant.

Le quatrième acompte de l’année, versé avec la précision d’une horloge suisse à la fin du mois de janvier 2026, s’est élevé à 3,81 € brut par part. Au cumulé, l’investisseur a perçu 12,81 € sur l’ensemble de l’exercice. Ce flux constant transforme un simple placement en une véritable machine à générer des revenus passifs, un atout précieux dans une période où l’inflation peut jouer au yo-yo. Cette rentabilité reflète la solidité des baux signés avec des locataires de premier plan, souvent de grands groupes honorant leurs engagements avec exemplarité. Il est d’ailleurs intéressant de comparer ces résultats avec d’autres acteurs du marché, adoptant des approches différentes mais tout aussi dynamiques, comme cela peut être observé dans l’étude d’un autre rapport trimestriel.

La capitalisation, qui se maintient fièrement à 1,63 milliard d’euros, témoigne de la confiance inébranlable des porteurs de parts. Même si la collecte nette au quatrième trimestre est restée modeste, à peine un million d’euros, cela indique surtout que les investisseurs actuels préfèrent « faire le dos rond » et conserver leurs titres plutôt que de sortir précipitamment. Le marché secondaire atone est ici un signe de force : personne ne souhaite brader ses parts d’un fonds immobilier quand la visibilité sur les revenus est aussi claire. La gestion d’Allianz Pierre se distingue par une absence totale de recours à l’endettement bancaire sur la période, un choix audacieux qui protège la SCPI contre la remontée des taux d’intérêt.

Imaginez un paquebot traversant une mer agitée : Allianz Pierre est ce navire massif, lourdement chargé mais dont les moteurs tournent sans faiblir. La stratégie d’investissement repose sur une vision à long terme, où chaque euro de réserve est utilisé pour garantir la pérennité du rendement. Cette approche est d’ailleurs souvent soulignée lors des sessions de conseil et accompagnement pour les nouveaux entrants. En comprenant que la performance de 4,00 % est un socle de sécurité, l’épargnant peut envisager l’avenir avec sérénité, sachant que la valeur de son capital est protégée par un patrimoine physique tangible et diversifié.

Pour ceux qui cherchent à optimiser leur fiscalité ou à réinvestir leurs dividendes, il est essentiel de se pencher sur les détails du bulletin trimestriel. On y découvre que la performance globale est restée en ligne avec les prévisions, prouvant que la gestion « bon père de famille » n’est pas incompatible avec une ambition de rendement compétitif. L’utilisation intelligente des réserves est un levier puissant qui différencie les SCPI historiques des nouveaux venus parfois trop exposés aux cycles de collecte. Allianz Pierre joue ici la carte de l’expérience et de la puissance institutionnelle pour rassurer ses membres, consolidant ainsi la croissance trimestrielle sur le long terme.

La Mécanique des Réserves : Un Bouclier Stratégique Contre la Volatilité 🛡️

Pourquoi puiser dans les réserves ? C’est une question légitime que se posent souvent les néophytes lorsqu’ils examinent une analyse financière de SCPI. Dans le cas d’Allianz Pierre, l’utilisation de 1,38 % de la réserve de plus-values est un acte de gestion prévoyant. Au cours des années fastes, la SCPI a accumulé des gains lors de la revente d’immeubles. Aujourd’hui, alors que le marché locatif demande plus d’efforts, ces gains sont redistribués pour maintenir le niveau de vie des associés. C’est un peu comme avoir un compte d’épargne dédié aux années où le salaire est un peu plus juste : cela ne change pas la richesse globale, mais cela stabilise la consommation et les revenus distribués.

Cette ingénierie financière permet également de ne pas forcer les loyers à la hausse au détriment de la santé financière des locataires. En gardant des loyers compétitifs, la SCPI s’assure que ses bureaux restent occupés, ce qui est le nerf de la guerre. Les experts en gestion de patrimoine s’accordent à dire que cette souplesse est l’un des plus grands atouts d’Allianz Pierre par rapport à des fonds plus rigides. Elle permet de traverser les cycles immobiliers sans avoir à sacrifier la qualité du service rendu aux investisseurs, préservant ainsi leur investissement immobilier.

Enfin, il faut noter que cette distribution est nette de frais de gestion, mais brute de fiscalité. Pour un résident français, le choix de détenir ces parts via un contrat d’assurance-vie ou en direct aura un impact significatif sur le rendement final « dans la poche ». C’est là que l’analyse fine des bulletins trimestriels prend tout son sens. En scrutant chaque ligne, on comprend que la SCPI ne se contente pas de subir le marché ; elle l’utilise à son avantage pour offrir une performance financière durable qui défie les prédictions les plus pessimistes de certains analystes. Cette stratégie confirme le sérieux de la gestion d’Allianz Immovalor, garantissant une certaine quiétude aux associés face aux turbulences économiques.

Allianz Pierre : Stratégie d’Arbitrage et Recentrage Stratégique du Portefeuille Immobilier 🏙️

Si la performance financière est le moteur, la stratégie d’investissement est le volant qui dirige le véhicule Allianz Pierre. Au cours du dernier quatrième trimestre 2025, la société de gestion a frappé un grand coup en finalisant la cession de deux actifs majeurs pour un montant total de 12,9 millions d’euros. Ce qui est remarquable, c’est que ces ventes ont été réalisées avec une plus-value significative par rapport aux dernières expertises (estimées à 11,5 M€). Dans un marché où l’on entend souvent parler de baisse de prix, réussir à vendre avec une prime de près de 12 % relève d’une exécution tactique parfaite, soulignant la clairvoyance de la gestion de patrimoine d’Allianz Immovalor.

Ces cessions ne sont pas le fruit du hasard. Les actifs vendus étaient situés dans des marchés dits « secondaires », où la demande locative est moins profonde et où les bâtiments commençaient à montrer des signes d’obsolescence. En se délestant de ces biens, Allianz Pierre se désengage de zones risquées pour réallouer son capital vers des cibles plus prestigieuses. Le point commun de ces ventes ? La destination finale des immeubles. Ils ont été cédés à des promoteurs souhaitant les transformer en habitations. Ce mouvement de conversion « bureaux vers logements » est une tendance lourde de 2026, permettant de recycler des mètres carrés inutilisés en réponse à la crise du logement.

Parallèlement à ces ventes, la SCPI a annoncé être entrée en exclusivité pour l’acquisition de deux nouveaux projets situés en plein cœur de Paris intra-muros. C’est un virage stratégique majeur pour l’investissement immobilier du fonds. Après des années de diversification en province et en périphérie, le retour vers la capitale souligne une conviction forte : dans le monde du « flex-office » et du télétravail hybride, seule la centralité absolue garantit la valeur. Un bureau à Paris reste une denrée rare et recherchée, offrant une sécurité locative incomparable. Cette mutation du patrimoine est essentielle pour maintenir la gestion de portefeuille à un niveau d’excellence.

Pour les investisseurs qui suivent de près l’évolution des parcs immobiliers, ces mouvements rappellent d’autres stratégies audacieuses. Chez Allianz, l’idée est de « nettoyer » le bilan pour ne garder que des actifs « prime ». En investissant dans Allianz Pierre, on achète désormais une part de l’hyper-centre parisien, avec tout ce que cela comporte de prestige et de résilience face aux crises. C’est une stratégie de « flight to quality » (fuite vers la qualité) qui rassure les institutionnels. Pour une vue comparative de stratégies d’investissement, on peut par exemple consulter les analyses du rapport trimestriel Iroko Zen.

Ce recentrage géographique s’accompagne d’une exigence accrue sur la qualité des bâtiments. Les deux projets parisiens en cours d’acquisition répondent aux dernières normes environnementales. Ce n’est plus seulement une question d’éthique, mais de pure rentabilité financière : un immeuble énergivore est aujourd’hui impossible à louer à un grand compte. En rajeunissant son parc via des arbitrages ciblés, Allianz Pierre s’assure une place de choix dans le paysage immobilier de demain. L’investisseur avisé comprendra que la légère baisse de la valeur de réalisation est le prix à payer pour cette transformation salvatrice du patrimoine, gage d’une meilleure rentabilité future.

Transformer l’Obsolescence en Opportunité Financière : Le Cas des Arbitrages d’Allianz Pierre 🔄

Vendre des bureaux pour en faire des logements est l’une des manœuvres les plus intelligentes du moment pour une SCPI. Pourquoi ? Parce que la valeur d’usage d’un bureau en périphérie peut décliner, tandis que la demande de logements ne faiblit jamais. En réalisant ces ventes, Allianz Pierre extrait la valeur « grise » de ses actifs. Ce cash disponible permet ensuite de réinvestir dans des zones où le foncier est rarissime, créant ainsi un cercle vertueux. C’est une démonstration de force qui prouve que la taille de la SCPI (1,63 Md€) lui permet d’influencer positivement son environnement urbain et d’optimiser son investissement immobilier.

Cette agilité est souvent citée comme un exemple lors des rendez-vous de conseil et accompagnement. On y explique que la valeur d’une SCPI ne réside pas seulement dans les loyers perçus, mais dans la capacité du gestionnaire à réinventer son parc. Un immeuble n’est pas une structure figée ; c’est un actif vivant qui doit évoluer. Allianz Immovalor excelle dans cet exercice de haute voltige, transformant des contraintes réglementaires en leviers de croissance. C’est cette vision dynamique qui permet de maintenir un prix de part à 320 € malgré les vents contraires, assurant une croissance trimestrielle régulière sur le long terme.

Enfin, l’absence de dette pour financer ces nouveaux projets est un signal fort envoyé au marché. Allianz Pierre achète sur ses fonds propres, ce qui signifie qu’elle ne subit pas les contraintes des banques. Elle peut négocier les meilleurs prix, en « cash buyer », ce qui est un avantage compétitif énorme dans un marché où le crédit est devenu sélectif. Cette solidité financière est le socle sur lequel repose toute la confiance des 25 000 associés, renforçant la sécurité de cet investissement immobilier. Voici un récapitulatif des mouvements majeurs qui ont marqué l’année 2025 et se retrouvent dans le rapport trimestriel.

| Type d’Opération 🏗️ | Nombre d’actifs 🏢 | Montant (M€) 💰 | Objectif Stratégique 🎯 |

|---|---|---|---|

| Cessions réalisées ✅ | 2 | 12,9 | Arbitrage vers l’habitation 🏠 |

| Acquisitions (Exclusivité) 🤝 | 2 | Confidentiel | Focus Paris Intra-muros 📍 |

| Gestion locative (m²) 📏 | 31 588 | 6,69 (Loyers annuels) | Maintien du TOF 📈 |

| Distribution annuelle 🎁 | N/A | 4,00 % | Rémunération des associés 💲 |

Allianz Pierre et le Défi du Taux d’Occupation Financier : Dynamisme de l’Activité Locative 🔑

Dans toute analyse complète d’une SCPI, le Taux d’Occupation Financier (TOF) est le thermomètre de la santé opérationnelle. Pour Allianz Pierre, le quatrième trimestre 2025 affiche un TOF de 81,55 %. Ce chiffre, bien qu’en baisse par rapport à la moyenne annuelle de 85,35 %, doit être interprété avec la finesse d’un expert. Ce n’est pas le signe d’un désintérêt des locataires, mais plutôt la conséquence d’une stratégie de libération volontaire. En effet, plusieurs plateaux de bureaux ont été volontairement vidés pour préparer les arbitrages mentionnés précédemment ou pour engager des travaux de rénovation indispensables, anticipant ainsi une future croissance trimestrielle de la rentabilité.

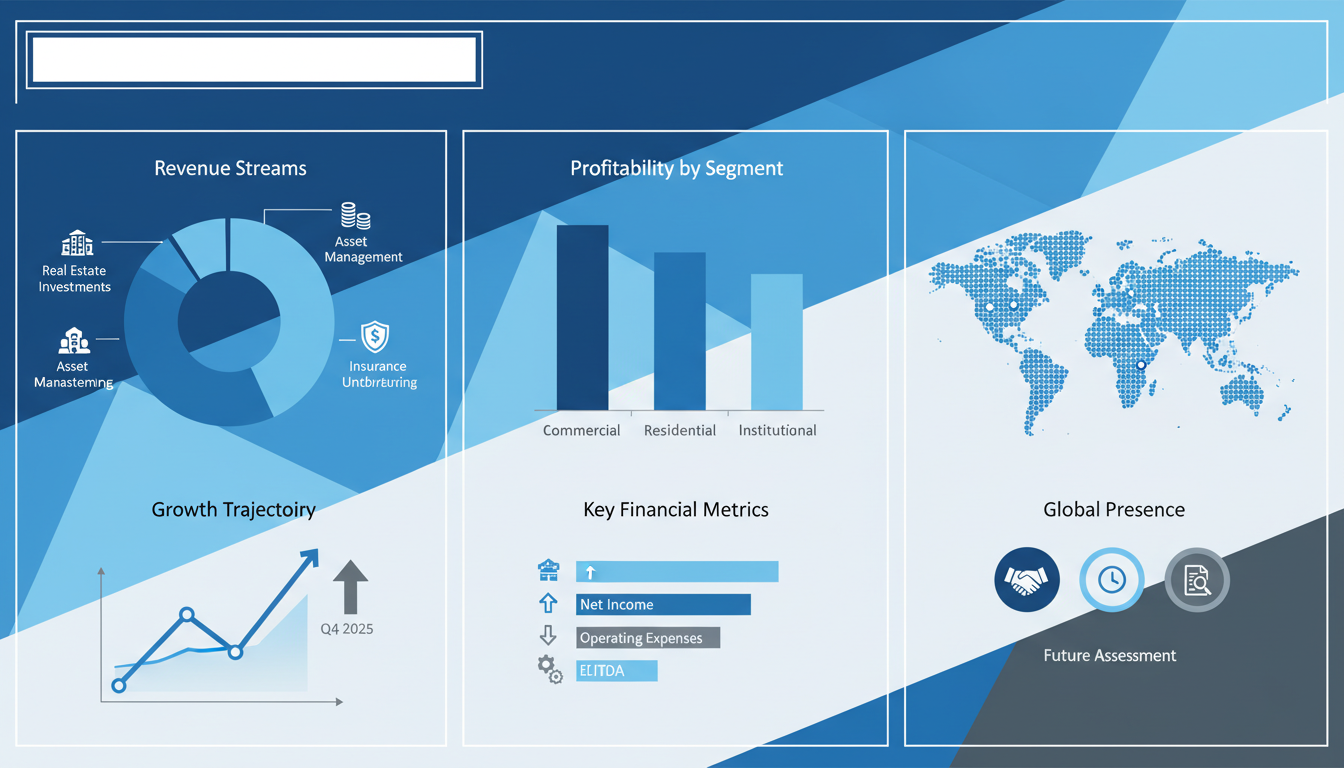

La gestion locative n’a pourtant pas chômé. En 2025, ce sont plus de 31 588 m² qui ont fait l’objet de signatures ou de renouvellements de baux. Pour donner une idée de l’ampleur, cela représente environ quatre terrains de football de bureaux loués ou sécurisés sur une seule année ! Ces signatures génèrent un volume de loyers annuels de 6,69 millions d’euros. Cette dynamique prouve que le parc immobilier d’Allianz Pierre reste extrêmement attractif pour les entreprises, à condition que les surfaces proposées correspondent aux nouveaux standards de confort et de technologie.

Il est crucial de comprendre que dans une SCPI de cette taille, la vacance est parfois un outil de gestion. Laisser un étage vide pour le rénover entièrement permet de le relouer 20 % ou 30 % plus cher quelques mois plus tard, tout en améliorant la valeur d’expertise du bâtiment. C’est ce qu’on appelle la création de valeur active. Pour un épargnant, il est donc plus rassurant de voir un TOF qui baisse légèrement pour cause de travaux qu’un TOF qui stagne avec des locataires fragiles payant des loyers sous le marché. Pour approfondir ces concepts, de nombreux épargnants choisissent de consulter des experts en conseil et accompagnement, notamment en analysant des fonds spécialisés comme ceux décrits dans le bilan Q4 d’Euryale Santé.

Le rapport trimestriel souligne également la diversification de la base locative. Aucun locataire ne représente une part trop importante des revenus, ce qui protège la SCPI contre une éventuelle faillite d’une grande entreprise. Cette mutualisation du risque est l’essence même de la SCPI. En encaissant 15,0 millions d’euros de loyers sur le seul dernier trimestre, Allianz Pierre démontre sa capacité à générer du cash-flow massif, même en période de transition. Cette solidité est comparable à celle de véhicules plus spécialisés, prouvant la robustesse de cet investissement immobilier.

L’année 2026 sera celle de la remontée progressive du TOF. Les baux signés fin 2025 commenceront à produire leurs effets financiers au cours des prochains mois, après les habituelles périodes de franchise de loyer offertes aux nouveaux arrivants. Cette inertie est classique dans l’immobilier tertiaire. L’important reste la qualité de la signature des locataires : Allianz Pierre privilégie les baux fermes de longue durée avec des contreparties solides, garantissant ainsi la pérennité de la performance financière sur le long terme. C’est une stratégie clé pour la gestion de patrimoine de la SCPI.

La Quête de la Valeur Verte et de la Conformité SFDR : Un Impératif pour Allianz Pierre 🌱

Aujourd’hui, louer un bureau ne se résume plus à fournir quatre murs et un toit. La réglementation SFDR (Sustainable Finance Disclosure Regulation) impose une transparence totale sur les risques environnementaux. Allianz Pierre, classée Article 6, intègre ces critères dans sa gestion quotidienne. Les locataires, surtout les grandes entreprises internationales, exigent des immeubles à faible empreinte carbone pour respecter leurs propres engagements RSE. Un immeuble « vert » se loue plus vite, plus cher, et retient ses occupants plus longtemps, optimisant ainsi la rentabilité et la croissance trimestrielle.

Le bulletin trimestriel mentionne les efforts constants pour améliorer l’efficacité énergétique du patrimoine. Chaque rénovation est l’occasion d’installer des systèmes de pilotage intelligent de la consommation, d’améliorer l’isolation ou de végétaliser les espaces communs. Ces investissements, bien que coûteux à court terme, sont les meilleurs garants de la valeur de revente future. Ils évitent à la SCPI de se retrouver avec des « actifs échoués », c’est-à-dire des immeubles impossibles à louer car obsolètes d’un point de vue thermique, ce qui protège la valeur de l’investissement immobilier.

L’activité locative du dernier quatrième trimestre 2025 montre que cette stratégie porte ses fruits. Les nouvelles prises à bail se font majoritairement sur les actifs les mieux notés techniquement. C’est un signal clair pour les associés : la SCPI se prépare au monde de demain. En investissant dans la qualité environnementale, Allianz Immovalor sécurise non seulement les loyers, mais aussi la valeur de reconstitution de la part, qui reste un indicateur clé pour tout détenteur d’un fonds immobilier. Cette approche proactive est fondamentale pour une analyse financière pertinente.

Valorisation du Patrimoine d’Allianz Pierre : Maintien Stratégique du Prix de Part 📈

La question qui brûle les lèvres de chaque associé à chaque fin d’année est celle de la valeur de ses parts. Le verdict du dernier quatrième trimestre 2025 pour Allianz Pierre est teinté de réalisme. La valeur de réalisation s’établit au 31 décembre à 252,91 € par part, en léger retrait de 2,91 % sur six mois. De son côté, la valeur de reconstitution, qui inclut tous les frais nécessaires pour racheter le même patrimoine aujourd’hui, pointe à 299,41 €. Cette baisse modérée d’environ 3 % est à mettre en perspective avec la correction globale du marché immobilier européen qui a été bien plus violente pour certains autres fonds, soulignant la résilience de cet investissement immobilier.

Pourquoi la valeur baisse-t-elle alors que la gestion de patrimoine est bonne ? C’est le résultat de l’ajustement des taux d’intérêt. Quand l’argent coûte plus cher, les experts immobiliers augmentent les taux de rendement exigés, ce qui fait mécaniquement baisser la valeur faciale des immeubles. C’est une règle mathématique implacable. Cependant, malgré cette érosion des valeurs d’expertise, Allianz Immovalor a fait le choix fort de maintenir le prix de souscription à 320 € par part. Cette décision montre que le gestionnaire a confiance dans la capacité de rebond de ses actifs et ne souhaite pas céder à la panique court-termiste, un signe clair dans cette analyse financière.

Le prix de 320 € se situe donc au-dessus de la valeur de reconstitution actuelle. Pour un acheteur potentiel, cela signifie qu’il paie une légère prime pour entrer dans un véhicule ultra-solide, sans dette, et géré par l’un des plus grands assureurs mondiaux. C’est ici qu’intervient la notion de « prix de la sérénité ». On n’achète pas Allianz Pierre pour faire un coup spéculatif sur six mois, mais pour détenir un patrimoine robuste sur dix ou quinze ans. Cette stabilité du prix de part est un marqueur de la stratégie d’investissement d’Allianz, privilégiant la visibilité pour ses 25 422 associés.

La valeur de retrait, c’est-à-dire ce que touche l’associé s’il décide de vendre ses parts, reste fixée à 288 € (prix de souscription moins les 10 % de frais). Cet écart entre la valeur de réalisation et le prix de retrait est un coussin de sécurité. Il est intéressant de noter que le marché secondaire n’a pas enregistré de transactions significatives au quatrième trimestre, signe que les investisseurs ne se bousculent pas à la sortie malgré la baisse des expertises. Cette fidélité de la base d’associés est un atout majeur pour la liquidité future de la SCPI. Pour comparer ces mécanismes de prix, on peut consulter les données sur d’autres structures comme le montre le bilan T4 d’Altixia.

En conclusion de ce volet financier, Allianz Pierre démontre une résilience exemplaire. Certes, les valeurs d’expertise subissent le cycle économique, mais la structure financière désendettée du fonds permet de ne pas subir de pression vendeuse. Contrairement à certains fonds ouverts qui doivent vendre des actifs au pire moment pour rembourser des porteurs sortants, Allianz Pierre reste maître de son calendrier. Cette autonomie est le luxe ultime en période de turbulences immobilières, assurant une meilleure performance trimestrielle et une croissance trimestrielle plus stable.

Comprendre la Prime sur la Valeur de Reconstitution : Un Gage de Confiance pour l’Investisseur 💎

Payer 320 € une part qui en « vaut » 299,41 € en termes de reconstitution peut sembler contre-intuitif. Pourtant, dans le monde des SCPI institutionnelles, c’est un choix de gestion qui se défend. Cela permet de ne pas diluer les anciens associés en vendant des parts trop peu cher au moment où le marché est au plus bas. Si le marché immobilier repart en 2026 ou 2027, la valeur de reconstitution remontera rapidement au-dessus du prix de part actuel. C’est un pari sur l’avenir, fondé sur la qualité intrinsèque des bureaux parisiens en cours d’acquisition et la robustesse de l’investissement immobilier.

Cette situation de surcote est temporaire et reflète le décalage entre la vitesse des marchés financiers et la lenteur des cycles immobiliers. Pour l’épargnant, c’est le moment de se poser les bonnes questions sur son horizon de placement. Si vous investissez pour votre retraite dans 15 ans, ces fluctuations de quelques pourcents sont anecdotiques par rapport au rendement cumulé de 4,00 % par an. L’important reste la capacité du gestionnaire à maintenir le cap, une mission que les équipes d’Allianz prennent très au sérieux pour garantir la rentabilité du fonds immobilier.

Enfin, n’oublions pas que la gestion de portefeuille globale d’un investisseur doit être diversifiée. Allianz Pierre apporte la brique « bureau institutionnel » solide. Compléter cette ligne avec des SCPI de santé ou de logistique peut permettre d’équilibrer les cycles de valorisation. Chaque véhicule a sa propre dynamique, et c’est la combinaison de ces forces qui crée un patrimoine indestructible. L’analyse des bulletins trimestriels, comme ce rapport trimestriel, est l’outil indispensable pour piloter ce navire patrimonial avec précision.

Allianz Pierre : Gouvernance Renforcée et Perspectives d’Avenir pour 2026 🔭

Au-delà des actifs et des dividendes, une SCPI est une communauté d’associés. La vie sociale d’Allianz Pierre va connaître un moment fort début 2026 avec le renouvellement du Conseil de surveillance. L’appel à candidatures a été lancé, et les dossiers sont attendus avant le 11 mars. Ce conseil n’est pas une simple chambre d’enregistrement ; c’est l’organe de contrôle qui s’assure que la société de gestion Allianz Immovalor agit bien dans l’intérêt exclusif des porteurs de parts. Dans une période de transformation stratégique comme celle que nous vivons, avoir un conseil dynamique et impliqué est un gage de sécurité supplémentaire pour votre investissement immobilier.

Ce processus démocratique renforce la transparence, un pilier central du rapport trimestriel. Les associés sont invités à participer activement à la vie de leur fonds, prouvant que la SCPI reste un placement humain malgré sa taille imposante. Cette gouvernance solide est l’une des raisons pour lesquelles tant d’épargnants choisissent Allianz Pierre pour leur investissement immobilier à long terme. On retrouve cette rigueur dans d’autres grands véhicules de marché, montrant que l’exigence de gouvernance est une tendance de fond en 2026 pour la gestion de patrimoine.

Les perspectives pour l’année 2026 sont résolument orientées vers la croissance qualitative. Avec les deux projets d’acquisition en exclusivité à Paris, Allianz Pierre s’apprête à rajeunir son portefeuille de manière spectaculaire. Ces actifs de « centralité » seront les futurs moteurs de la performance financière. Parallèlement, la poursuite des arbitrages sur les actifs obsolètes permettra de continuer à extraire de la valeur et de maintenir une trésorerie saine. La stratégie reste « opportuniste et sélective », un mantra qui a permis à la SCPI de traverser les crises précédentes sans encombre et d’assurer une croissance trimestrielle constante.

Le maintien d’un taux de distribution autour de 4,00 % semble être l’objectif prioritaire, tout en préservant les réserves pour les années futures. L’absence d’effet de levier reste le bouclier principal contre l’incertitude des marchés de taux. Allianz Pierre se positionne comme un placement refuge, capable d’offrir un rendement décent avec un risque maîtrisé. C’est une proposition de valeur qui résonne particulièrement bien auprès des investisseurs qui ont été échaudés par la volatilité des marchés boursiers ces derniers mois, à la recherche d’une rentabilité stable via un fonds immobilier.

En résumé, l’analyse complète du bulletin du quatrième trimestre 2025 montre une SCPI en pleine possession de ses moyens. Certes, le secteur du bureau doit se réinventer, mais Allianz Pierre dispose de tous les atouts pour mener cette transformation : une capitalisation massive, une expertise institutionnelle, une stratégie claire de recentrage géographique et une gouvernance transparente. Pour l’épargnant, le message est clair : la solidité a un nom, et elle s’appuie sur une gestion rigoureuse et visionnaire. Il est important de prendre RDV avec un conseiller financier avant tout investissement afin de s’assurer que le profil de risque de la SCPI correspond bien à vos objectifs personnels.

Prendre un RDV avec un conseiller

0 commentaires